дает нам коэффициент хеджирования для

Глава 1 Глава 2 Уравнение (8.04а) дает нам коэффициент хеджирования для портфеля при стратегии динамического дробного f. Страхование портфеля также работает при статическом дробном f, только коэффициент А/Е становится равным единице, а оптимальное f умножается на соответствующий коэффициент. Таким образом, при стратегии статического дробного f коэффициент хеджирования равен:

(8.046) H=f*FRAC,

где Н = коэффициент хеджирования портфеля; f = оптимальное f (от 0 до 1); FRAC = используемая доля оптимального f.Как правило, счет используется для работы в нескольких рыночных системах. В этом случае переменная f в уравнении (8.04а) или (8.046) должна рассчитываться следующим образом:

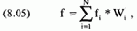

где f = f (от 0 до 1), используемое в уравнении (8.04а) или (8.046);

N = общее число рыночных систем в портфеле;

W. = вес компонента i в портфеле (из единичной матрицы);

f i = фактор f (от 0 до 1) компонента i в портфеле.

Можно сказать, что при торговле на основе динамического дробного f мы проводим страхование портфеля. При этом минимально допустимый уровень стоимости портфеля равен: первоначальный неактивный баланс плюс стоимость проведения страхования. Далее для простоты будем считать, что нижняя граница счета равна первоначальному неактивному балансу.

Обратите внимание, что уравнения (8.04а) и (8.046) позволяют получить дельту моделируемого колл-опциона. Разделение счета на неактивный и активный подсчета (для использования стратегии динамического дробного f) эквивалентно покупке пут-опциона, цена исполнения которого больше текущей стоимости базового актива, а дата истечения наступает не скоро. Мы можем также сказать, что торговля с использованием стратегии динамического дробного f аналогична покупке колл-опциона, цена исполнения которого меньше текущей стоимости базового актива. Данное свойство страхования портфеля справедливо для любой стратегии динамического дробного f, независимо от того, используем мы усреднение по акциям, планирование сценария или полезность инвестора.

Можно использовать страхование портфеля в качестве метода переразмещения.

Сначала следует определить значение минимального ценового уровня, затем для выбранной модели опциона вы должны определить дату истечения, уровень волатильности и другие входные параметры, которые позволят рассчитать дельту.

После того как будет найдена дельта, вы можете определить величину активного баланса. Так как дельта для счета (переменная Н в уравнении (8.04а)) равна дельте моделируемого колл-опциона, мы можем заменить Н в уравнении (8.04а) на D:

где f = f (от 0 до 1), используемое в уравнении (8.04а) или (8.046);

N = общее число рыночных систем в портфеле;

W. = вес компонента i в портфеле (из единичной матрицы);

f i = фактор f (от 0 до 1) компонента i в портфеле.

Можно сказать, что при торговле на основе динамического дробного f мы проводим страхование портфеля. При этом минимально допустимый уровень стоимости портфеля равен: первоначальный неактивный баланс плюс стоимость проведения страхования. Далее для простоты будем считать, что нижняя граница счета равна первоначальному неактивному балансу.

Обратите внимание, что уравнения (8.04а) и (8.046) позволяют получить дельту моделируемого колл-опциона. Разделение счета на неактивный и активный подсчета (для использования стратегии динамического дробного f) эквивалентно покупке пут-опциона, цена исполнения которого больше текущей стоимости базового актива, а дата истечения наступает не скоро. Мы можем также сказать, что торговля с использованием стратегии динамического дробного f аналогична покупке колл-опциона, цена исполнения которого меньше текущей стоимости базового актива. Данное свойство страхования портфеля справедливо для любой стратегии динамического дробного f, независимо от того, используем мы усреднение по акциям, планирование сценария или полезность инвестора.

Можно использовать страхование портфеля в качестве метода переразмещения.

Сначала следует определить значение минимального ценового уровня, затем для выбранной модели опциона вы должны определить дату истечения, уровень волатильности и другие входные параметры, которые позволят рассчитать дельту.

После того как будет найдена дельта, вы можете определить величину активного баланса. Так как дельта для счета (переменная Н в уравнении (8.04а)) равна дельте моделируемого колл-опциона, мы можем заменить Н в уравнении (8.04а) на D: