В этой главе мы изучили

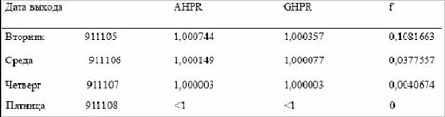

Глава 1 Глава 2 В этой главе мы изучили метод поиска оптимального f для немеханических систем. Обратите внимание, все расчеты допускают, что вы в некоторый момент времени «слепо» открываете позицию, причем направленного движения цены базового инструмента не ожидается. Таким образом, предложенный метод лишен какого-либо прогноза относительно цены базового инструмента. Мы увидели, что можно учесть ценовой прогноз, изменяя каждый день значение базового инструмента в уравнениях 5.17а и 5.176. Даже слабый тренд значительно меняет функцию ожидания. Оптимальная дата выхода может не быть теперь рыночным днем разу после дня входа, более того, оптимальная дата выхода может стать датой истечения срока. В таком случае опцион будет иметь положительное математическое ожидание, даже если его держать до даты истечения. При небольшом тренде цены базового инструмента значительно изменится не только функция ожидания, но и оптимальные f, AHPR и GHPR. Проиллюстрируем вышесказанное на следующем примере. Пусть цена исполнения колл-опциона равна 100 и он истекает 911120, цена базового инструмента равна также 100. Волатильность составляет 20%, а сегодняшняя дата 911104. Мы будем использовать формулу товарных опционов Блэка (Н находим из уравнения (5.07), R = 5%) и 260,8875-дневный год. Для 8 стандартных отклонений рассчитаем оптимальные f (чтобы соответствовать прошлым таблицам, которые не учитывают тренд по базовому инструменту), и используем минимальное приращение тика 0,1. В данном случае мы будем учитывать тренд, при котором цена базового инструмента растет на 0,01 пункта (одну десятую тика) в день:

Отметьте, как небольшой тренд (0,01 пункта в день) меняет результаты. Наша оптимальная дата выхода остается 911105, но оптимальное f= 0,1081663, что соответствует 1 контракту на каждые 2645 долларов на балансе счета (2,861* * 100 / 0,1081663). Кроме того, для этого опциона ожидание положительно все время до 911107. Если тренд будет сильнее, результаты изменятся еще больше. Последнее, что необходимо учесть, — это размер комиссионных. Цена опциона из уравнения (5.14) (значение переменной Z(T, U - Y)) должна быть уменьшена на размер комиссионных (если с вас берут комиссионные и при открытии позиции, то вы должны увеличить значение переменной S из уравнения (5.14) на размер комиссионных).

Мы рассмотрели поиск оптимального f и его побочных продуктов, когда механическая система не используется. Теперь перейдем к изучению одновременной торговли по нескольким позициям.

Отметьте, как небольшой тренд (0,01 пункта в день) меняет результаты. Наша оптимальная дата выхода остается 911105, но оптимальное f= 0,1081663, что соответствует 1 контракту на каждые 2645 долларов на балансе счета (2,861* * 100 / 0,1081663). Кроме того, для этого опциона ожидание положительно все время до 911107. Если тренд будет сильнее, результаты изменятся еще больше. Последнее, что необходимо учесть, — это размер комиссионных. Цена опциона из уравнения (5.14) (значение переменной Z(T, U - Y)) должна быть уменьшена на размер комиссионных (если с вас берут комиссионные и при открытии позиции, то вы должны увеличить значение переменной S из уравнения (5.14) на размер комиссионных).

Мы рассмотрели поиск оптимального f и его побочных продуктов, когда механическая система не используется. Теперь перейдем к изучению одновременной торговли по нескольким позициям.